为何要高溢价收购一家营收为0的公司?北京文化终于给出了答案。

10月24日晚,北京文化回复深交所问询称,收购北京东方山水价格符合市场真实情况,不存在其他利益安排。东方山水其拥有密云水库旁18.72万平米国有土地使用权,然而基准地价法评估的局限性,未能充分反映出待估地块的稀缺性与内在价值。

此外,北京文化表示,公司通过银行贷款等自有资金支付本次交易款项,其中涉及银行贷款6亿元,财务费用约为每年3000万元,增加银行贷款后公司资产负债率约为33%,属于正常范围内,不会对公司财务稳健性产生重大影响。

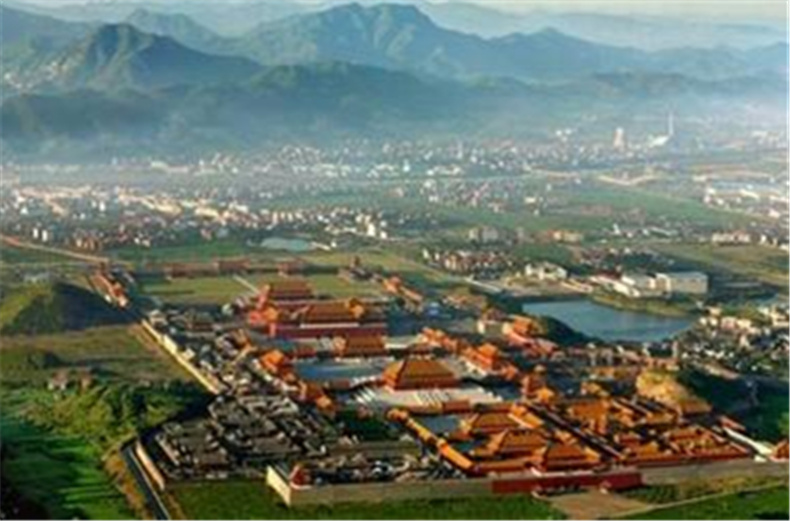

标的净资产增值率高达658.69%

10天前,即10月14日,北京文化宣布拟以自有资金8.4亿元收购东方山水100%股权,收购完成北京文化将建设密云国际电影文旅小镇,通过北京文化电影IP,打造影视主题为主的商区+酒店为核心的文旅小镇,并配套摄影棚、封神之城、多功能影院、亲子类主题乐园、明星餐饮街区、主题酒店等设施。

北京文化表示,这主要是为了完善公司产业链,发挥影视IP的衍生经济效应;同时,东方山水资产所在地理位置极具稀缺性,适合多种旅游项目开发。

从这个描述来看,北京文化是要进军实景娱乐。然而,北京文化选择的收购标的的财务情况却不容乐观。

数据显示,2019年1-7月,东方山水营收为0元,净利润-317.25万元。截至7月31日,东方山水的资产总额账面价值为4540.33万元,评估值为3.43亿元,增值率为655.8%;净资产账面价值为4520.4万元,评估值为3.43亿元,增值率为658.69%。

对此,深交所于10月17日提出了疑问,要求北京文化说明本次交易定价依据及合理性。

北京文化回应称,到北京市2019年第1季度、第2季度、第3季度的商业用地水平值(单位:元/建筑平方米)为21423.01元、21639.38元、21784.37元,本次收购东方山水公司持有的商业用地(旅游用地)使用权的价格6131.86元/建筑平方米(即4258.24元/宗地平方米)处于合理区间内。另外可比案例对比发现,得到待估土地评估值为81722.45 万元(按照宗地面积计算约为4365.52 元/宗地平方米),高于本次收购的价格。

另外据北京文化2019年半年报,截至二季度末北京文化持有货币资金2.18亿元,而此次8.4亿元的交易为北京文化自有资金。

对于收购的资金来源,深交所也提出了疑问,北京文化表示,公司通过银行贷款等自有资金支付本次交易款项。协议签署生效后10日内,公司以自有资金转让2亿;协议签署后5个工作日内,公司将以土地申请银行贷款,预计融资4亿,支付3个月后的第二笔交易款3.2亿元;协议签署生效后6个月内,公司通过贷款转让剩余转让款。

文旅之路并不好走

有趣的是,爆款电影收割机北京文化曾经是一家旅游公司,以多个门头沟景区收入为主。

2013年,北京文化决定跨界影视。2017年其成为了《战狼2》的保底发行方。最终《战狼2》以56.8亿元的票房成为中国影史票房最高的电影。此后,北京文化又连续投中《我不是药神》和《流浪地球》等高票房电影,在影视圈成为不可小觑的新秀。

2019年,北京文化又参与《攀登者》发行,获益近百万。

这个时候,北京文化却又要回头做文旅了。原因不难猜测,爆款电影并不具有持续性,且当前影视寒冬,资金热潮已褪去,“流量明星+IP”的模式亦不再奏效,赚钱自然变难了许多。

财联社注意到,左手影视,右手实景娱乐在影视圈不是没有先例,华谊兄弟就是先烈。但是,实景娱乐前期需要大量资金支持,资产重、周期长,一不小心反而会拖垮公司的资金链,像华谊兄弟那么费力想要去电影化,花重金打造文旅小镇,可最后连董事长王中军自爆卖画求生,只为解决公司现金流问题。

况且,北京文化账面并不富裕,截至二季度末北京文化持有货币资金2.18亿元,其连收购资金都是向银行贷款,接下来各种投入大概率还是借钱。这一方面会加重公司的财务压力,另一方面,电影项目进度也会受其影响。

此外,北京文化手中的IP数量也不够。转型以来,北京文化大多是参投和出品电影,真正参与制作的电影的仅有《流浪地球》和《跳舞吧!大象》,接下来未上映的《封神三部曲》也由北京文化主控。对于投资30亿元打造的《封神三部曲》,北京文化定的票房底线是:100亿元票房。

总结来看,虽然北京文化之前有从事旅游行业的运营经验,但是紧张的现金流和不充足的IP数量决定其的文旅之路注定是一条荆棘之路。