尽管《复仇者联盟4》在全球创造了高额票房,但深陷此前700多亿美元收购21世纪福斯的交易,迪士尼的利润未达预期。受此影响,迪士尼盘后下跌5%。

北京时间8月7日,迪士尼在周二美股盘后公布了三季报。公告显示公司2019财年第三财季归属于普通股东净利润为17.60亿美元,同比下降39.64%;营业收入为202.45亿美元,同比增长32.95%,低于市场预期的215亿美元。

从具体的业务部门来说,本季度与去年同期相比,媒体网络业务取代乐园和消费者业务,成为成为迪士尼最大的业务收入来源,达67.13亿美元,同比增长21%。乐园和消费者业务依然是迪士尼的现金牛,收入为65.75亿美元,同比增7%;本季度迪士尼推出了《星球大战》主题乐园,不过市场反响平平。

此外,在传统业务版块中,影视娱乐业务增速最快,同比增33%至38.36亿美元。

2018年新单独划分的消费者直接对接和国际业务部门收入为38.58亿美元,同比增速超300%.该季度的业绩反映出了纳入21世纪福斯部分业务带来的好处——福斯和国家地理国际频道为收入带来了增长。

得益于《复联4》等爆款电影,本季度影视娱乐业务同比增33%

第三季度,迪士尼电影娱乐业务收益同比增长33%至38亿美元;部门营业利润增长13%,至7.92亿美元。

尽管电影业务并不是迪士尼的现金牛,但本季度院线的表现为财报也带来了不小贡献。

2019 年上半年,迪士尼全球票房收入达57亿美元,而去年全年迪士尼票房总收入不过70亿美元。如今,今年的总票房又攀升至80亿美元(未计入福斯票房),打破了其于2017年自己创造的全年票房记录。

第三季度,爆款电影尤其带动了发行收入的增长。具体地来说,包括《惊奇队长》《玩具总动员》《复仇者联盟4》和《阿拉丁》等电影,尤其是后两部全球票房突破10亿美元的电影,成为了发行收入的主要驱动因素。

这部分的高额收入一定程度抵消了21世纪福斯巨额收购带来的利润减少,和较低的电视/SVOD发行造成的收入下降。

收购福斯导致利润未达预期

2019年3月20日,迪士尼以现金收购了21世纪福斯,并发行了3.07亿股股票。本季度和本财年前9个月的业绩主要反映了因21世纪福斯的收购和因此进一步获得Hulu 股权后企业的营收变化。

迪士尼行政总裁Robert Iger指出,集团早前斥资713亿美元收购21世纪福斯的娱乐业务,是导致利润低于预期的主要原因。从迪士尼宣布收购福克斯,到这笔交易生效,中间出现了14个月的时间差,公司很多的决策因此停滞不前。公司原先估计每股盈利将因收购而减少35美分,但最终减少了60美分。

由于迪士尼在收购福斯三分之二的资产之外,还额外承担了21世纪福斯约138亿美元的债务,因此,福斯的收购使得利息支出增加。

财报还显示,福斯工作室在本季度导致了1.7亿美元的经营亏损,《x战警:黑凤凰》的高额制作成本(2亿美元)和票房扑街(2.52亿美元)难辞其咎。因此,尽管本财年第三季度,迪士尼的电影业务收入表现不赖,收入达38亿美元、营业利润为7.92亿美元,却均不及预期的43.7亿美元和10.9亿美元。

此外,因收购福斯,迪士尼又额外获得了Hulu30%的股权,加上此前30%已有的股权,迪士尼目前已掌握了60%的Hulu股权。本季度,迪士尼在整合Hulu资源方面也做了大量投入, 导致了消费者直接对接国际业务部门第三季度的运营亏损高达 5.33 亿美元,远高于去年的 1.68 亿美元。

流媒体套餐正式发布,未来或成为迪士尼新现金牛

据The Verge报道,在北京时间8月7日迪士尼公司的投资者会议上,首席执行官Bob Iger公布了迪士尼的流媒体套餐计划。从11月12日起,迪士尼将以每月12.99美元的价格向用户提供包含旗下三大流媒体服务(Disney+、Hulu和ESPN+)的套餐。

今年4月,迪士尼在投资者会议上就已提出了该计划,而这个计划在昨日得到了证实。钛媒体此前在坐拥内容资源推流媒体业务,迪士尼能否与Netflix分庭抗礼?一文中分析了迪士尼推出Disney+将带来的流媒体行业洗牌,而此次计划的公布,意味着Hulu和ESPN+将可以与Disney+一起捆绑,从而为会员带来更优利益,势必会对Netflix等流媒体巨头带来更大的冲击。

目前来说,流媒体的三巨头之一的Hulu每月会员定价为5.99美元(含广告),专注于体育赛事等的ESPN+则为每月4.99美元,官方已经公布的Disney+ 的订阅价格为每月6.99 美元。

Disney+的月会费低于 Netflix 最基本套餐的价格—— 8.99 美元/月;此外,三种流媒体服务的大会员定价为12.99美元,该定价和Netflix的标准套餐还有Amazon Prime Video的相同,性价比可见一斑。

不过,在巨头环伺之下,尤其是奈飞的拥有不可撼动地位的境况之下,迪士尼想要突出重围、在流媒体行业占据霸主地位着实不易。

据Netflix2019年第二季度财报显示,奈飞目前全球的付费用户总数达1.5亿人;并且,据知名数据统计公司ComScore的数据显示,美国流媒体视频服务使用时长占比中,Netflix以40%的比例遥遥领先,第二名的YouTube才18%。

此外,Netflix在美国国内已连续数月会员数增速放缓,再加上美国付费电视用户数顶峰期为9500万人,对标美国有线电视76%的高峰期渗透率,美国的流媒体付费用户数或将接近天花板。这对尚未入局的迪士尼来说形势严峻。

不过,此前有机构预测,全球流媒体市场规模将从2016年的300亿美元增至2021年的700亿美元。这个增速意味着迪士尼流媒体业务未来在世界范围内还可以开荒拓土。

根据迪士尼CFO的说法,到2020年,迪士尼将投入10亿美元在其Disney+的原创内容制作上,并且此后逐渐增长到每年产出50部原创作品;漫威影业的掌舵人刚刚在SDCC漫展公布了MCU第四阶段的计划,包括11部电影、5部电视剧和1部动画剧。五年后,达到其全球范围内收获6000 - 9000万订阅用户的目标也并非没有可能。

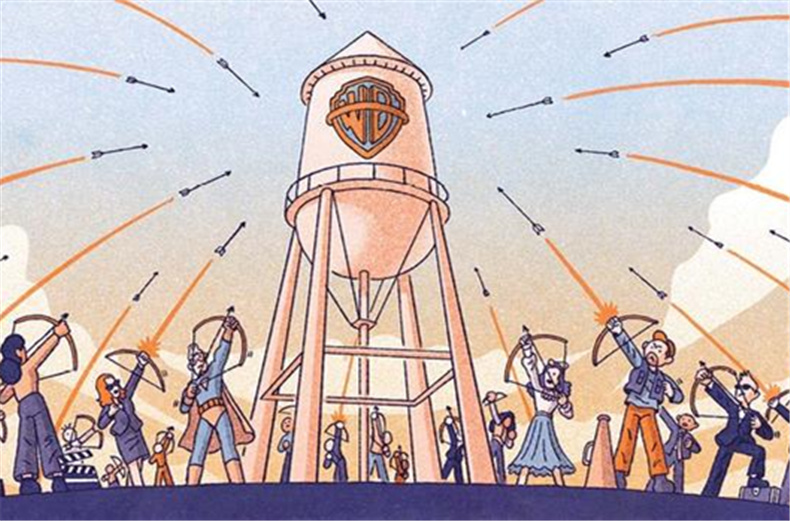

此外,在许多互联网大公司和传统的广播电视公司纷纷不甘愿做内容供应商、自己布局流媒体平台的情况下,流媒体的内容蛋糕之争愈演愈烈,Netflix的内容版图不断收缩,为迪士尼带来了机会:

奈飞与迪士尼此前签订的内容协议将于2019年年底到期,借此,奈飞平台将无法再看到迪士尼的作品;华纳兄弟计划将推出全新流媒体服务平台HBO Max、并从Netflix正式下架《老友记》等经典作品;流媒体平台Brit Box即将于今年第四季度推出,到时或将独家播放BBC和其他英国广播电视台的内容,BBC与Netflix的合作可能也将就此终止。

而迪士尼通过加大自己的流媒体布局,大会员用户可以大饱眼福迪士尼、皮克斯、漫威影业和21世纪福斯公司、Hulu、蓝天工作室的一揽子作品,它的内容版图在不断扩张。并且,迪士尼新的院线作品可以为线上内容源源不断的输血。这些先院线后网络、可以保证获得的双重收入,比起斥巨资进军院线市场的奈飞来说,优势卓著。