2019年1月的万达集团年会上,集团董事长王健林给万达体育提出了要求,要在2019年内开展资本运作。半年后,万达体育在上市之路上迈出了一大步。

早在7月12日,万达体育就更新了招股说明书,而今日(7月19日)万达体育即将在下周在纳斯达克敲钟的消息沸沸扬扬,而记者通过多方求证核实到,万达体育即将于7月26日登陆纳斯达克。

招股书显示,万达体育的股票代码为“WSG”,发行区间定为12美元至15美元,最高募资金额达5.75亿美元。

此次拟上市的万达体育资产主要包括三项,分别是盈方(Infront)、世界铁人公司(WEH)以及万达体育中国公司(WSC)。万达体育表示,盈方、WEH和WSC业务三者结合起来,已经是全球收入最高的体育赛事、媒体和营销平台之一。

不过,由于前几年“买买买”留下的后遗症,万达体育正急需资金“补血”,在2017年和2018年,万达体育的资产负债率均超过100%。

也有分析师对记者称万达体育要想继续扩大事业版图,就需要在版权和IP投资上多下功夫,这也需要资金支持。不过,一旦敲钟,对万达体育来说如何维持更稳定的业绩表现将成为新的挑战。

计划本月底上市 王健林间接拥有85%权益

继A股的资本平台“万达电影”以及港股的资本平台“万达酒店发展”外,万达集团又将资产版图伸向了美股,这次是打算在本月内登陆纳斯达克的万达体育。

日前,万达体育集团有限公司日前在美国申请首次公开募股(IPO)。而记者通过多方求证核实到,万达体育即将于7月26日登陆纳斯达克,股票代码为“WSG”。

万达体育7月12日更新的招股书显示,万达体育将共发行3330万份美国存托股票(ADS),包括现有股东转售的1330万份。目前发行价定在每份12至15美元之间,同时每两份ADS代表三股A类普通股,此次IPO拟募集最高金额为5.75亿美元。

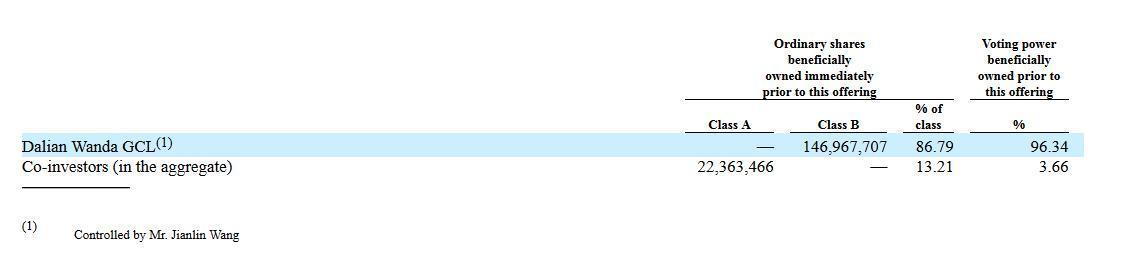

记者注意到,大连万达集团通过旗下的北京万达文化控制着万达体育86.79%的股份,包括IDG资本在内的其他投资者合计持有13.21%的股份。天眼查显示,王健林对大连万达集团的持股比例大约在98%,以此计算,王健林间接拥有万达体育大约85%的权益。

图片来源:万达体育招股书

此次拟上市的万达体育资产主要包括三项,分别是盈方(Infront)、世界铁人公司(WEH)以及万达体育中国公司(WSC)。

其中,盈方是全球领先的体育营销公司和体育电视内容制作公司,也是国际足联、欧洲多国足协和俱乐部的合作方,世界铁人公司是全球最大的铁人三项赛事所有者和运营方,而万达体育中国则是国内体育产业巨头,举办了一系列铁人三项在中国的落地、中国杯足球赛等。

万达体育表示,盈方、WEH和WSC业务三者结合起来,已经是全球收入最高的体育赛事、媒体和营销平台之一。

连续两年资产负债率超过100%需资金补血

在万达集团的非地产业务中,万达体育无疑是轻资产战略中的重要布局。

此前公众对万达体育的财务状况并不十分了解。2019年初的万达集团年会上,王健林曾说过,2018年万达体育旗下95%以上的业务营收来自海外。

从业务上来说,万达体育分为三大类业务,分别为大众参与赛事(Mass Participation)、观众体育赛事(Spectator Sports)以及数字体育媒体解决方案(DPSS)。

其中大众参与赛事指万达体育自己组织、运营赛事,通过活动报名费、主办城市的费用、赞助、商品推广和媒体分销等形式变现。观众体育赛事通常指为专业竞技赛事进行媒体发行、赞助和营销等服务。数字体育媒体解决方案则包括媒体和节目制作、主持人广播、营销服务、赛事运营服务等。

从收入结构看,观众体育赛事可以占据总营收的半壁江山。以2018年为例,在总营收11.29亿中,有超过5亿欧元收入来源为观众体育赛事。

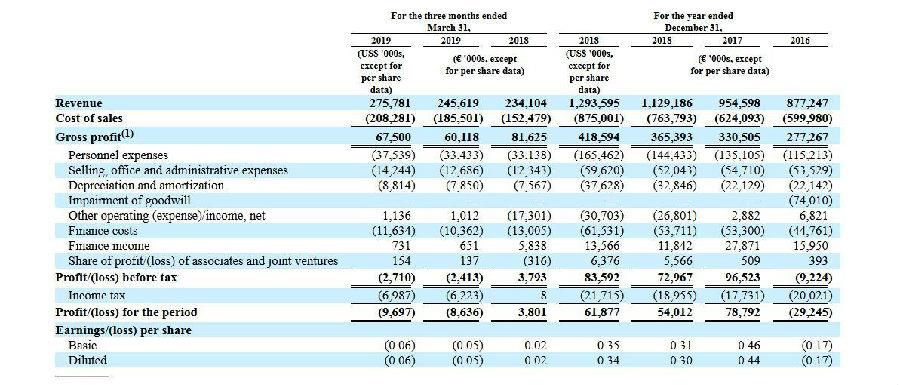

图片来源:万达体育招股书

在营收数据上,万达体育自从2016年开始连续三年实现营收增长,并在2017年实现扭亏为盈。具体来说,万达体育在2016年、2017年、2018年三年分别实现营收8.77亿欧元、9.55亿欧元、11.29亿欧元。在2016年亏损2924万欧元后,万达体育分别在2017年和2018年实现盈利7880万和5401万,不过,在今年第一季度再次亏损863万欧元,其中毛利率相比同期下滑了超过10个百分点。

对此,万达体育解释称今年第一季度毛利率下降的主要原因是受周期性影响,观众体育赛事板块的利润率下降,以及受盈方今年5月的员工财务欺诈事件影响,2019年收入减少了600万欧元。

图片来源:万达体育招股书

不过,由于万达体育的主要资产大多通过收购获得,而且通常采用的是杠杆收购的方式,因此在资产不断增长的同时,万达体育也面临着较高的债务水平。

通过招股书中的资产负债表可以看出,2017年和2018年,万达体育的资产负债率超过100%。通过资本运作,今年第一季度,万达体育的资产负债率已经降到83.9%,净资产为3.27亿欧元,总负债为17.02亿欧元。

万达体育也表示,本次募集的资金将主要用于偿还与集团重组相关的贷款,剩余的资金会实施增长战略和一般企业用途,即尝试更多的战略投资。

业绩表现存挑战 未来还将依赖海外市场

万达体育选择在此时赴美上市,足以看出其对资本的渴望程度。

“体育类的企业对资本市场是非常渴望的,因为有了公开的资本市场平台,公司在募集资金方面又多了一个渠道。”北京关键之道体育咨询公司创始人、总裁张庆告诉记者。

具体到万达体育的三大类主营业务,张庆认为,大众参与赛事和观众体育赛事业务,涉及体育IP版权购买和分销,需要投入大量资金。而万达体育旗下出世界铁人公司有铁人三项赛事所有权外,盈方在欧洲的几个冬季赛事,“都是从IP持有方拿到授权,才能进行分销”。因此,万达体育要扩大事业版图,就需要在版权和IP投资上多下功夫,这也需要资金支持。

另一方面,过去,万达体育在万达集团的文旅战略布局中,“即使不赚钱,也有别的业务收入来覆盖”。但是,一旦登陆纳斯达克,万达体育本身来讲,“就需要有不断变好的财务报表给投资人看”。

“万达体育这时候登陆资本市场,只是一个开始,未来还是要看表现如何。”张庆说,美国股市实行“宽进严出”,到了国际资本平台,“业绩表现是要用放大镜去看的”。而对万达体育来说,登陆纳斯达克,一方面带来了新的融资机会,但也不得不面对挑战。

在张庆看来,在未来一段时期内,万达体育还得依靠欧美市场获得收入,而不能指望国内市场。“国内虽然有巨大的消费群体,但目前来看,需求侧和供给侧都处于初级阶段。”张庆说,国际体育产业成熟的收入来源和盈利模式,比如版权分销、特许商品和门票收入,“放在中国都不尽如人意,差距非常大”。

张庆观察认为,目前国内体育产业收入主要来自To B端的企业赞助,“但是企业在这方面的投资还比较谨慎,中国体育产业还需要比较长时间的成长,才能获得资本市场的青睐。””张庆表示,不过资本市场是否有足够的耐心,等待体育产业成长,“我们还不得而知”。