9月12日晚间,中技控股发布重大资产购买暨关联交易报告书草案,拟以16.32亿元现金,购买品田投资和宏达矿业各自持有的宏投网络26%和25%的股权,合计为宏投网络51%的股权。

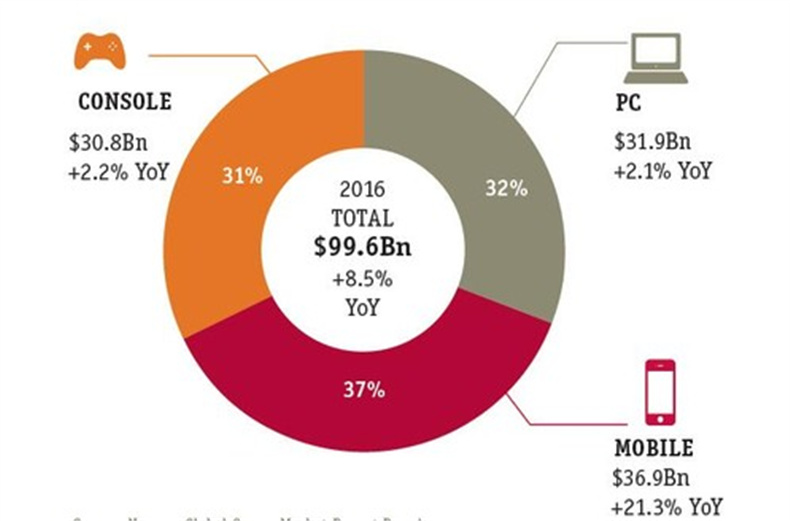

近三年来,游戏并购呈现井喷式增长。据《2015国内游戏行业融资报告》显示,2013年游戏行业涉及的并购交易金额为188亿元,2014年为253亿元,去年游戏公司并购涉及金额更是达到了615亿元的新高,这一数字远远超过此前两年的总和。

两个月前,中技控股曾发布重大资产出售草案,称将剥离自己的传统主业——预制混凝土桩业务,之后再购入海外优质游戏公司资产。

据悉,宏投网络所持资产的核心为Jagex游戏公司,拥有该公司100%股权。该公司是英国最大的在线游的开发商和发行商之一。截至目前,其旗下核心游戏Rune Scape系列,已拥有累计2.49亿注册用户,主要来自于欧美市场,每月有两百万人次参与游戏,更有数百万观众通过社交平台观看游戏。

中技控股表示,此次收购的宏投网络51%股权的对价为16.32亿元。利润表显示,2015年,宏投网络营业收入达到5.56亿元,净利润2.20亿元。其丰厚收入来自Jagex公司的吸金能力,该公司目前会员收入占比64.6%,围绕RuneScape游戏系列研发的RuneScape NEXT、Chronic CCG等衍生新游戏都在大卖。在目前移动端网络游戏迅速发展的大趋势下,Jagex计划将该产品IP开发新的游戏类别,并拓展至PC端以外的移动端游戏平台。

此次收购还安排了业绩补偿措施,根据立信评估出具的《资产评估报告》,Jagex2016年7-12月、2017年度、2018年度扣除非经常性损益的盈利预测数分别为10,123.90万元、29,669.87万元,32,319.53万元。宏达矿业实际控制人梁秀红以不超过宏达矿业在本次交易中获得的交易对价总额为限(即80,000万元)承担业绩承诺补偿和减值测试补偿。

对于只控股51%的收购方式,中技控股解释称,采用控股型而不是全资收购,有利于公司节约资本投入和控制投资风险,以尽可能小的代价获得被并购企业的控制权。下一步公司将参考宏投网络未来的利润状况、市场前景等择机收购宏投网络剩余49%的股权。

对于此次进军游戏市场的意义,中技控股公告中表示,将未来发展前景不明的预应力离心混凝土桩相关业务置出,从事盈利能力较强,发展前景广阔的互联网娱乐业务,有助于实现上市公司主营业务的转型,增强公司的持续盈利能力和发展潜力,提高公司的资产质量和持续盈利能力。