随着近年来文化娱乐行业的爆发式增长,以及“资本狂躁症”的催动下,许多影视公司纷纷谋求登陆资本市场。

而随着IPO的审核速度加快,在如今监管环境下,不少影视公司也前赴后继地奔向IPO。据不完全统计,近几年,影视公司登录A股成功的案例已超过两位数,幸福蓝海、唐德影视等公司闯关IPO成功,中国电影、上海电影等国企巨头也在国家相关政策的大力支持下获准登录股市,而印纪传媒、欢瑞世纪、慈文影视等公司成功借壳上市。但是也有公司铩羽而归,或半路主动申请终止审查,或耗不起时间转头选择了新三板。

影视公司IPO排队前赴后继

截至2017年5月18日,证监会受理首发企业569家,其中,已过会45家,未过会524家。未过会企业中正常待审企业476家,中止审查企业48家。

其中,影视公司正常排队IPO的共有6家,其中上交所主板3家,深交所中小板1家,深交所创业板2家。排队状况如下:

数据来源:证监会官网

另外,开心麻花、好看传媒、博纳影业都已对外发布公告,宣布启动IPO,目前都处于IPO辅导期内。

电影院线:浙江时代电影院线、广州金逸影视传媒、横店影视

近年来,国内电影票房市场持续、高速增长。在电影市场蓬勃发展的背景下,“院线”、“影院”作为电影产业链中的重要环节,是票房规模快速发展的直接红利吸收者。但是2016年全国电影票房在“第三方”票补减少、“电影制作小年”、银幕增速过快等因素影响下,全年票房457.12亿元,同比增长仅3.73%.随着新媒体播放的兴起,视频网站和付费点播等都对对传统的电影发行、放映带来一定冲击,电影院线公司也面临相应的风险。

目前处于IPO排队中的院线公司共有3家,分别是浙江时代电影院线、广州金逸影视传媒和横店影视。

浙江时代电影院线浙江时代电影院线作为是一家来自浙江省的电影发行与放映的区域龙头院线企业,主营业务为电影的院线发行与影院放映,具体包括向旗下影院发行电影、经营管理旗下影院及影院的投资开发建设等,公司业务属于电影行业产业链下游。

根据媒体报道,截至2016年底,浙江时代院线共有影院218家,银幕数1980块,其中2016年新建(含新加盟)影院34家,银幕数232块。2016年单银幕产出73.7万元。

根据招股说明书,公司拟于上交所公开发行4333.33万股,计划募集资金约为2.98亿元,其中6000万元补充流动资金,2.17亿元投向新建影院项目,2702万元投资于电子商务平台升级项目。时代院线本次IPO的承销机构是摩根士丹利华鑫证券有限责任公司。

广州金逸影视传媒金逸影视曾经是院线行业的领头羊,和万达院线竞争A股“院线第一股”的头衔。但是14年11月金逸股份IPO的上会审核前一日,被政府部门(武汉国资委)指出存在信披严重失实并提请证监会调查,金逸影视的IPO进程就此折戟,从而错过上市公司黄金期,由此与万达院线拉开差距。

如今,金逸影视仍在排队中,真是欲哭无泪啊!

据招股说明书显示,金逸影视拟登录深交所,本次发行不超过4200万股,发行后总股本16800万股,保荐机构为中信建投证券股份有限公司。

据媒体报道,截至2016年底,金逸珠江院线共有影院366家,银幕数1951块,。其中2016年新建(含新加盟)影院61家,银幕数358块。2016年单银幕产出142万元。

横店影视横店影视作为横店控股集团旗下第六个IPO的公司,横店影视只是横店影视城三大业务的其中之一,仅包含院线放映、发行及衍生品业务,并不包括横店影视城的旅游、影视制作业务,拟登录上交所主板,目前处于已反馈阶段。

根据媒体报道,截至2016年底,横店院线共有影院284家,银幕数1736块其中2016年新建(含新加盟)影院56家,银幕数333块,多数布局在三四线城市和县城。

根据招股说明书,2013、2014、2015年的营业收入分别为9.22亿元、12.21亿元和21.85亿元,净利润分别为2120.84万元、1.19亿元和3.45亿元,横店影视的业绩相比横店集团旗下的横店东磁、普洛药业并不突出。但由于横店影视城闻名全国,横店影视的这次IPO备受瞩目。

对于院线行业,市场也传来一些质疑的声音,影院建设是不是大跃进、上座率是否偏低等问题也让人们在对电影行业快速发展带来欣喜的同时产生了一丝忧虑。

随着院线公司的经营规模和地域的扩大,反过来对院线公司的经营管理、组织协调和风险控制能力提出了更高的要求。一方面,持续增长的加盟影院数量增加了公司的管理跨度;另一方面,跨区域经营也需要公司理解和适应不同地区经济文化等方面的差异。如果公司无法在业务的快速扩张中匹配相适应的组织管理能力和风险控制能力,则会导致公司无法调动整合各方资源以发挥协同效应,进而对公司的经营业绩带来负面影响。

广电系统:中广天择传媒和重庆广电数字传媒

据不完全统计,目前A股市场的广电运营商有:华数传媒、歌华有线、陕西广电网络、吉视传媒、江苏有线、湖北广电网络、天威视讯、电广传媒(湖南有线)、广西广电、贵州广电等。

目前处于IPO排队的广电系统的公司有两家,分别是中广天择传媒和重庆广电数字传媒。

公开资料显示,中广天择传媒是一家广播、电视、电影和影视录音制作企业,控股股东为长沙广电,本次IPO保荐机构为中信建投证券,拟登录上交所主板,目前处于预先披露更新阶段。

重庆广电数字传媒是一家依托互联网和移动互联网为广大用户提供跨平台、多终端视听内容及应用服务的新媒体公司,公司的实际控制人为重庆广播电视集团。本次IPO保荐机构为安信证券,拟登录创业板,目前处于已反馈阶段。

撇开政治角度,从经济和资本意义上看,广电运营商上市的黄金年代已经过去,主要原因在于随着IPTV、OTT、视频网站等的冲击,广电运营商正面临越来越大的流失压力,而宽带、增值业务等相关的转型则面临需要突破的瓶颈,在现金流和利润率的贡献还有待突破。

从资本层面来看,上市能够为广电运营商带来资金、企业管理、激励机制、品牌建设等一系列的帮助,有助于其转型与创新目标的实现。但不认为上市是万能的,如果不能从上述层面带来实质性的帮助,上市反倒会因在更大程度上造成投入与产出的财务核算冲突,造成短期目标与长期目标的冲突,乱了自己的阵脚。

从现在广电所处的环境来看,即使不是黄金年代,黄铜年代还是不存问题的,其财务和业务情况足以支撑上市。但时间拖的越久,广电运营商的上市红利越少,不确定性因素越大。

影视制作公司:和力辰光

目前IPO排队的影视制作公司只剩一家——和力辰光。

2016年6月,刚刚在新三板挂牌两个月的和力辰光便向证监会提交了首次公开发行股票并上市的申请。值得一提的是,和力辰光的明星股东有郭敬明。

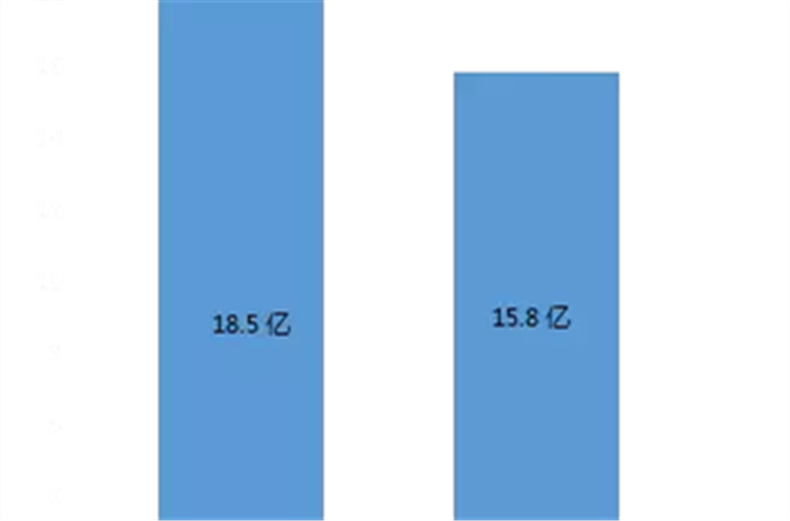

郭敬明和他的《小时代》系列电影帮助和力辰光大幅度提升业绩。公开资料显示,和力辰光在2013年、2014年、2015年和2016年的业绩表现十分惊人。其营业收入从2013年的4060.79万元增至2016年的6.02亿元,净利润也由1716.68万元增长至1.85亿元。

从业绩来看,和力辰光的IPO前景似乎十分乐观。然而,值得关注的是,和力辰光的一个重要客户是乐视网。2016年报显示应收账款前5名中,西藏乐视网信息技术有限公司排名第三,但是坏账准备却高居第一位。2016年账面余额为5338.5万元,其中坏账准备有389.85万元。

当前,新三板影视企业奔赴A股上市正火热。据不完全统计,目前已经正式宣布推行IPO的新三板影视公司还有开心麻花以及好看传媒。另外,与上市公司两次并购失败的乐华文化,其董事长杜华曾对媒体表达出单独IPO的想法。

2017年1月9日,凭借《夏洛特烦恼》一炮而红的开心麻花宣布准备接受IPO辅导冲刺创业板。然而开心麻花2016年报显示,公司2016年实现营业收入2.92亿元同比下降23.81%,净利润0.71亿元,同比下降45.08%。公司2016年业绩不增反降,持续盈利能力存疑。

2017年3月28日,好看传媒发布上市辅导备案的提示性公告。公司2016年业绩预增公告显示,公司2016年预计实现净利润2700万元-2800万元,较上年同期增长33.49%-38.44%。“公司接受上市辅导并不意味着未来一定会IPO,需警惕少数非优质公司借IPO题材吸引投资者介入,达到提升股价或大股东顺势退出的目的。”某中小型券商新三板业务负责人提醒,拟IPO企业并非都能成功上市,依然存在很多的不确定性。

IPO之路漫漫黑天鹅频出

从IPO的流程来看,包括聘任中介服务机构、尽职调查、企业改制、辅导备案和公告、股票首发分受理、见面会、问核、反馈会、预先披露、初审会、发审会、封卷、会后事项、核准发行等数十个环节,而在这漫长的煎熬过程中,公司的运营模式、竞争优势、资产质量、盈利能力、公司治理结构、未来发展前景和企业抗风险能力等如放大镜般全裸出镜在大众面前,一览无余,各式的“地雷”消息时而爆出,只要有弱点,这场“魔鬼的交易”便会功亏一篑。

这其中比较典型的非“待定”的金逸影视和主动申请终止审查的新丽传媒莫属。

金逸影视早在2012年就提交了招股说明书。然而就在上会前夕,媒体爆出“武汉国资委天价看电影”事件,引起市场哗然。

据金逸影视发布的招股书上显示,武汉国资委是公司2011年的团体票销售第五大客户,销售额为96.50万元,占公司当年营业收入的0.11%。而武汉国资委天价看电影事件引发社会强大的舆论反响。

处于舆论漩涡中的武汉国资委在2014年11月27日凌晨通过其官方网站以及官方新浪微博作出声明指责“金逸影视招股书严重失实”。紧接着在11月27日傍晚6点多,武汉国资委“不依不饶”,再度发布声明称“已请求证监会调查处理金逸影视信息披露严重失实行为”。

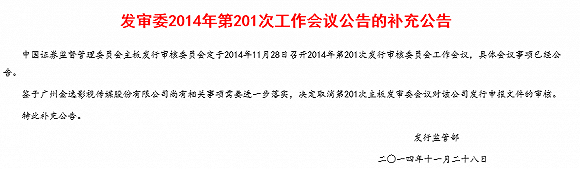

之后,金逸影视的IPO审核计划暂时被搁置。证监会新闻发言人张晓曾军在证监会的例行发布会上表示,证监会目前对金逸影视的相关情况正在落实,已经取消了对金逸影视201次发审委的审核。

来源:证监会官网

金逸影视也没有像其他遇到此情况的IPO公司一样撤回申请资料或者澄清,就一直在IPO排队中……

而新丽传媒的IPO之路更是颇为曲折,可谓命途多舛,其财务状况、同业竞争、关联交易等问题屡屡遭到市场质疑。自2012年正式提出IPO申请,却于2014年1月宣布中止IPO。2014年7月,新丽传媒再度披露了最新的招股书,重新开始IPO进程。而市场关于其财务造假的质疑不绝于耳。近日,新丽传媒已终止审查。

总结不可否认的是,A股这个资本市场的平台优势依旧非常明显,目前监管环境对并购的收紧、IPO审核速度的加快,使得影视公司偏向于IPO。国内IPO过程中的对赌协议也成为了十分常见的商业行为。虽然对赌协议会给企业带来激励效应,但常有引资心切、过分乐观、不切实际地去“豪赌”的企业自食恶果的被迫出局。由此,证监会也要求,IPO企业若存在对赌协议,必须在上市之前清理干净。

此外,IPO成功后本身的暴利盛宴吸引力巨大,使得背后已有的资本为了追逐暴利,难免出现一些公司为了上市而上市,一味追求扩大规模和高增长的利润,为IPO铺路,但这样的盲目会轻易摧毁多年打造的心血。